Dividenduitkeringen vanuit buitenlandse deelnemingen

Wanneer is vrijstelling van bronbelasting (nog) mogelijk?

Veel aandeelhouders van een Nederlandse besloten vennootschap (BV) zijn bekend met het idee dat binnen de Europese Unie dividenduitkeringen tussen vennootschappen in principe belastingvrij kunnen plaatsvinden. Dat is ook precies het doel van de zogenoemde Moeder-Dochterrichtlijn. Deze Europese richtlijn beoogt dubbele vennootschapsbelasting op winstuitdelingen binnen internationale concernstructuren te voorkomen. Naast deze richtlijn hebben landen ook onderling belastingverdragen gesloten. Daarin is vaak geregeld dat bronbelasting over dividenden beperkt is tot bijvoorbeeld 5% of 15%, of in sommige gevallen helemaal achterwege blijft.

International structuren en strengere toetsing bronheffing

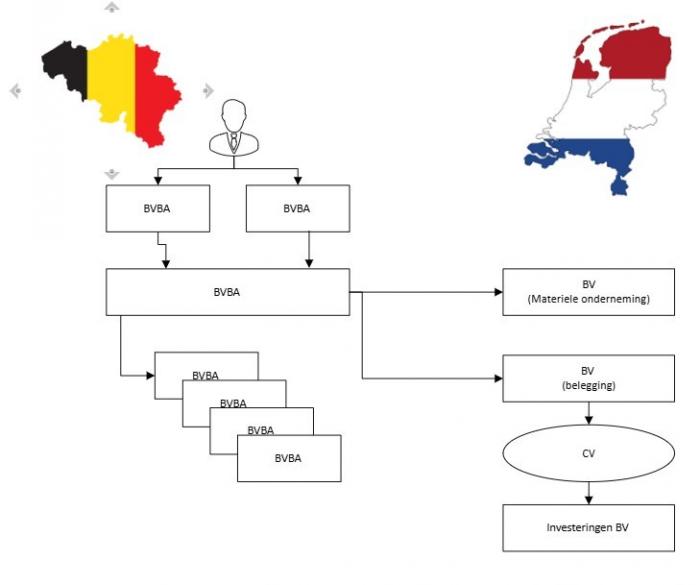

In de praktijk hebben internationale structuren – vaak met tussen geschakelde holdings – optimaal gebruik gemaakt van deze regelingen. Daarbij waren de uiteindelijke aandeelhouders regelmatig natuurlijke personen die via een buitenlandse holding deelnamen in een werkmaatschappij. Zou de persoon de aandelen rechtstreeks houden, dan zou hij of zij in het land van uitkering van de dividenden vaak wel dividendbelasting verschuldigd zijn. Door gebruik te maken van een tussenholding kon deze heffing (grotendeels) worden vermeden.

Juist dit type structuren is de laatste jaren onder vuur komen te liggen. Het Europese Hof van Justitie heeft in een reeks uitspraken duidelijk gemaakt dat misbruik moet worden tegengegaan. Lidstaten mogen – en moeten – een toets op misbruik uitvoeren. Daarbij moet de belastingplichtige in de gelegenheid worden gesteld om tegenbewijs te leveren. Alle feiten en omstandigheden moeten worden meegewogen, zoals de reële aanwezigheid van activiteiten van de tussenholding.

Duitse dochteronderneming en dividend uitkering. Strenge toets en lange wachttijden

In Duitsland is deze discussie al jaren actueel. De Duitse fiscus houdt standaard 25% Kapitalertragsteuer in, tenzij er vooraf een vrijstelling is aangevraagd op basis van de richtlijn of het belastingverdrag. Het geld kan ook achteraf worden teruggevraagd. Deze aanvragen zijn in de loop der jaren steeds complexer geworden en de behandelingstermijn loopt inmiddels op tot gemiddeld 20 maanden.

Bij de beoordeling kijkt de Duitse fiscus nauwkeurig of sprake is van misbruik. Daarbij wordt onder meer gekeken naar de functie van de holding binnen het concern. Is het houden van de aandelen wel een activiteit die past binnen de onderneming van de holding, of fungeert deze enkel als doorgeefluik?

Een rechtszaak bij de Duitse rechter (FG Köln, 21.06.2023 - 2 K 1315/13) illustreert deze aanpak. In die zaak stond de vraag centraal of de holding een reële functie vervulde, en dus recht had op de vrijstelling.

Dividenduitkering Nederlandse BV aan buitenlandse moeder

Nederland lijkt inmiddels ook kritischer te zijn gaan kijken naar dit soort structuren. In een arrest van De Hoge Raad op 18 juli 2025 (ECLI:NL:HR:2025:1162) oordeelde de Hoge Raad dat een Belgische vennootschap geen recht had op een vrijstelling van dividendbelasting. Deze Belgische vennootschap bezat slechts de aandelen in de Nederlandse BV en twee oldtimers. De Belastingdienst en uiteindelijk ook de Hoge Raad concludeerden dat sprake was van misbruik van recht.

Wat opvalt is dat Nederland in het verleden richting Duitsland nog verdedigde dat het houden van deelnemingen via een holdingstructuur gebruikelijk en legitiem is, mede omdat er bij verdere uitkering naar een Nederlandse natuurlijk persoon nog een belastingheffing in box 2 volgt. In het verdrag met Duitsland is zelfs vastgelegd dat hiermee rekening wordt gehouden. Maar in de genoemde zaak oordeelde de Nederlandse fiscus dat de Belgische vennootschap op haar beurt ook een substantiële heffing kende (namelijk 30% bij uitkering aan haar aandeelhouder), en toch was dat voor Nederland onvoldoende reden om af te zien van inhouding.

Noot fiscaal jurist inzake internationale structureren en dividenduitkeringen

De recente ontwikkelingen maken duidelijk dat dividenduitkeringen binnen internationale structuren steeds kritischer worden bekeken – zowel in Duitsland als in Nederland. De hoofdregel van vrijstelling of verlaging van bronbelasting blijft in principe bestaan, maar wordt steeds vaker doorbroken bij signalen van misbruik. In een uitspraak van het Hof van Justitie van de EU wordt Italie op de vingers getikt omdat er een lokale belasting wordt geheven over buitenlandse deelnemingsdividenden. In dit geval ging het om een Italiaanse bank die dividenden ontving uit ondermeer Ierland en Spanje. Er was sprake van strijdigheid met de moeder dochterrichtlijn (uitspraak 1 augustus 2025 ECLI:EU:C:2025:599)

Voor aandeelhouders van Nederlandse vennootschappen met buitenlandse deelnemingen is het dan ook van belang om goed te (laten) toetsen of een vrijstelling kans van slagen heeft. Wij begeleiden met regelmaat cliënten bij het aanvragen van vrijstellingen of het terugvorderen van ingehouden dividendbelasting. Dit doen wij altijd samen met lokale experts in het betreffende land, zoals Duitsland of België.

Wilt u weten of uw structuur nog aansluit bij de huidige praktijk? Neem dan contact met ons op.

Vragen over internationale structuren en bronbelasting?

Meer weten van dividenduitkering vanuit buitenlandse deelneming

- Bronbelasting Duitsland

- Bronbelasting Duitsland

- Bronbelasting dividenden

- Dividenduitkering structuur buitenland

- Dividenduitkering DGA na emigratie niet belast

- Dividenduitkering emigratie DGA

- Dividenduitkering auto tegen lage prijs

- Conserverende aanslag en dividenduitkering

- Emigratie DGA en dividenduitkering