Fiscale spelregels bij belonen van personeel

Personeelskosten zijn voor ondernemers en werkgevers meestal de grootste kostenpost. Maar fiscaal gaat het niet alleen om de aftrekbaarheid van personeelskosten. Dit artikel is relevant voor ondernemers, werkgevers, eigenaren van familiebedrijven en de MKB ondernemers (DGA).

Fiscale vragen bij personeelkosten:

- Wanneer is een vergoeding belast als loon?

- Wat mag onbelast worden vergoed?

- Wanneer is de werkkostenregeling van toepassing?

- Hoe zit het met de auto van de zaak, bonussen, thuiswerken, studiekosten en aandelen

- Waar let de belastingdienst nadrukkelijk op bij personeelskosten?

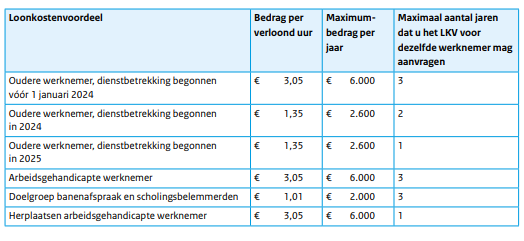

- Geclaimde loonkostenvoordelen (zie schema hieronder)

Zijn personeelskosten aftrekbaar

Personeelskosten zijn aftrekbaar van de winst, dit zowel bij de eenmanszaak, VOF, maatschap als bij rechtspersonen, zoals de BV en NV. Voor werknemers geldt dat alles belast loon vorm, tenzij sprake is van een gerichte vrijstelling, een nihil waardering of WKR toepassing. Soms wordt iets apart of minder zwaar belast, zoals bij loon in natura.

Waar ligt de focus van de belastingdienst bij een onderzoek naar personeelskosten?

De belastingdienst legt de focus bij een boekenonderzoek met name op de volgende posten:

- Auto van de zaak

- Bedrijfsbussen van de zaak

- Werkkostenregeling (nihil waarderingen en overschrijding vrije ruimte)

- Studiekosten zonder zakelijke karakter

- Paspoorten en formele zaken

- Schijnzelfstandigheid

Welke vergoedingen voor personeel zijn populair en/of fiscaal voordelig?

- Bonusregeling en Stock Appreciation Rights (met name voor betrokkenheid)

- Werknemersparticipatie (betrokkenheid en fiscaal voordelig)

- Pensioenopbouw

- Vergoeding openbaar vervoer (deels belastingvrij)

- Lening voor eigen woning of verbouwing tegen aantrekkelijke rente (fiscaal voordelig)

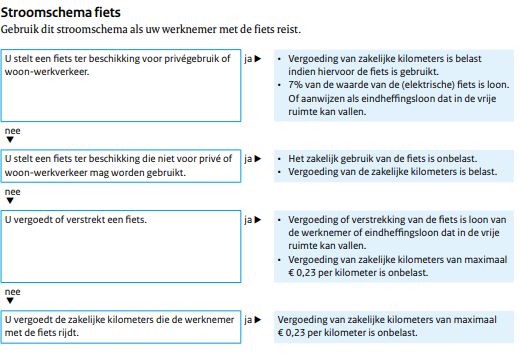

- Auto van de zaak (correctie voor prive gebruik). Auto van € 50.000 kost de werknemer € 370 netto per maand (gemiddelde tarieven), zie onderstaand stroomschema uit het handboek loonheffingen.

- Reiskostenvergoeding prive voertuig zoals fiets en auto (belastingvrij tot € 0,23 per kilometer)

- Fiets van de zaak (bijtelling 7%), fiets van € 3.000 kost de werknemer € 8 netto per maand.

- Thuiswerkvergoeding (belastingvrij tot € 2,45 per dag)

- Werkkostenregeling (2% tot € 400.000 personeelskosten en daarboven 1,18%)

- De 30% regeling (voor buitenlandse werknemers)

- Cafetaria regeling (uitruilen vakantiedagen etc.)

- Outplacement kosten (belastingvrij)

- Dagbladen (mits nodig voor je werk, belastingvrij)

- Studiekosten en cursussen voor je werk (belastingvrij)

- Verhuiskosten in verband met je werk (belastingvrij tot normbedrag van € 7.750)

- Zakelijke maaltijden (belastingvrij)

- Verklaring omtrent gedrag (belastingvrij)

- Werkkleding soms belastingvrij a) geschikt voor werk b) zichtbaar beeldmerk 70 cm2 c) kleding blijft op werkplek, zie onderstaand stroomschema uit het handboek loonheffingen.

- Personeelkorting op eigen producten (tot € 500 en max 20% korting)

- Fitness op de werkplek (belastingvrij)

- Arbo voorzieningen voor werkplek op kantoor of thuis (belastingvrij)

- Vaste kostenvergoeding (belastingvrij, wel specificeren en 2x per jaar controleren met bonnen)

- Gereedschappen, laptop, beeldscherm (veelal belastingvrij mits zakelijk en noodzakelijk)

Stroomschema Bijtelling Auto

Stroomschema fiets van de zaak

Stroomschema kleding

Schema loonkostenvoordeel

Bron

Handboekloonheffingen belastingdienst

Vragen over belastingvrije vergoedingen voor personeel?

Meer weten van fiscale spelregels bij belonen personeel

- Stappenplan werkkostenregeling

- Nihilwaarderingen werkkostenregeling

- Gebruikelijkheidstoets werkkostenregeling

- Werkkostenregeling en maaltijden

- Kerstbonus via werkkostenregeling

- Maaltijden en werkkostenregeling

- Doelmatigheidseisgrens en werkkostenregeling

- Vragen werkkostenregeling

- Fiets en werkkostenregeling