Familiebedrijf naar volgende generatie

In de praktijk ontvangen wij met regelmaat de vraag hoe er fiscaal optimaal vermogen naar de volgende generatie kan worden overgedragen. Eén van de mogelijkheden die wij regelmatig adviseren is de familievennootschap waarbij er een combinatie wordt gemaakt van een schenking onder de 10%-schijf gevolgd door het gezamenlijk behalen van rendement hetgeen grotendeels aan de kinderen toekomt.

Hieronder een toelichting op deze familievennootschap. In het navolgende gaan we er vanuit dat de ouders vier kinderen hebben en een vrij vermogen van minimaal € 1.000.000. Enkele veel gelezen artikelen over dit onderwerp:

- De verkoop van een familiebedrijf

- Bedrijfsopvolging of verkoop wat is beste optie?

- Anonimiseren vermogen vanaf 2025

- Maak een testament voor uw bedrijfsopvolging

Schenking aan kinderen

Allereerst adviseren wij om de kinderen een schenking te doen. De volgende tarieven zijn hierop van toepassing:

Waarde schenking |

Tarief kinderen |

Tot € 154.197 |

10% |

Vanaf € 154.197 |

20% |

Indien er geen schenking wordt gedaan en de ouders komen onverhoopt te overlijden dan zullen de kinderen 20% erfbelasting (tarieven en bedragen zijn gelijk aan de schenkbelasting) gaan betalen over hetgeen zij ontvangen boven de € 154.197. De schenking bij leven ad € 154.197 bespaart derhalve 10% erfbelasting in de toekomst.

Familievennootschap fiscaal gunstig naar volgende generatie

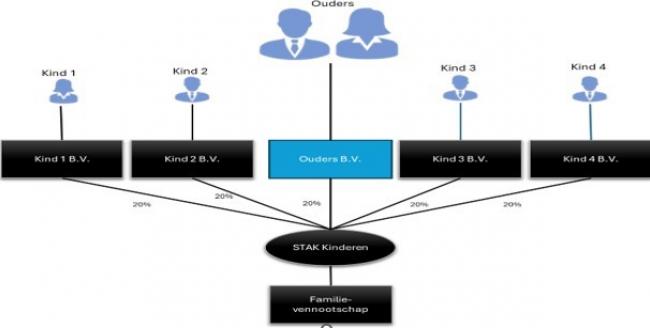

Nadat de schenking heeft plaatsgevonden kan er een gezamenlijke vennootschap worden opgericht waarbij alle aandeelhouders een bedrag aan kapitaal storten op de aandelen. Ieder kind kan vanuit de schenking een bedrag ad € 148.677 storten (na afdracht van 10% schenkbelasting). Aangezien de ouders ook een belang krijgen in de vennootschap kunnen zij een even groot bedrag aan kapitaal storten. Dit resulteert in het volgende plaatje (waarbij er een Stichting administratiekantoor is opgenomen om het stemrecht bij de ouders te houden zodat de kinderen niet kunnen bepalen het geld zomaar op te nemen):

In totaal is er derhalve een kapitaal aanwezig van € 743.385 (vijf aandeelhouders die allemaal € 148.677 storten). Met dit bedrag kunnen beleggingen worden aangekocht die rendement maken. Het rendement komt dan voor 80% toe aan de vier kinderen.

Let op bij extra vermogen overdragen in de familievennootschap

Indien het wenselijk is dat er meer vermogen in de vennootschap wordt aangetrokken dan kan worden overwogen om vanuit (de vennootschap van) ouders een extra bedrag te lenen. Dit is aantrekkelijk wanneer het gemaakte rendement op het geld hoger is dan de rente die aan (de vennootschap van) ouder moet worden betaald.

Een discussie met de Belastingdienst ligt bij familieleningen op de loer. Indien de lening met bijbehorende voorwaarden niet zakelijk wordt vormgegeven dan kan er een schenking worden geconstateerd. Een belangrijk onderdeel is de rente die zakelijk moet zijn. Hierover zijn handreikingen uitgegeven aan de hand waarvan de Belastingdienst de voorwaarden toetst. De zakelijkheid van de rente hangt samen met de omvang van de lening en de zekerheden die daartegenover staan. Bij bedragen boven de € 75.000 speelt de loan-to-value (LTV) een belangrijke rol, dit is de verhouding van de lening ten opzichte van de waarde van het onderpand. Hoe hoger de LTV (m.a.w. hoe groter het deel van de investering dat met vreemd vermogen is gefinancierd), des te hoger het risico voor de geldverstrekker en dus des te hoger de marktconforme rente normaliter zal zijn. Er zijn twee situaties:

- Kleine leningen (< € 75.000): hierbij kan een vergelijking met persoonlijke leningen worden gemaakt. Banken hanteren bij persoonlijke leningen maximale bedragen (ca. € 75.000) en bijbehorende rentepercentages. Voor dergelijke bedragen kan men aansluiten bij gangbare consumptieve leenrentes, vermeerderd met een opslag als de voorwaarden afwijken (bijvoorbeeld uitstel van rente/aflossing tot het einde). In het algemeen is circa € 75.000 het maximum dat onbeveiligd als persoonlijke lening zakelijk kan worden verstrekt, daarboven moet naar onderpand en LTV worden gekeken.

- Grotere leningen (> € 75.000): hierbij geldt dat ook de LTV een belangrijke indicatie is voor de (on)zakelijkheid van de lening en de hoogte van de rente. Aanvullende zekerheden kunnen aanleiding geven tot het accepteren van een hogere leensom. Men moet beoordelen welk deel van de investering met eigen vermogen is gefinancierd en welk deel met de lening.

Bij een LTV van 70% met voldoende zekerheden (zoals verpanding van de aandelen) en geen overige schulden in de BV, kan men de rente baseren op marktconforme tarieven voor effectenkredieten. De handreiking merkt op dat omwille van de uitvoerbaarheid aangesloten kan worden bij de voorwaarden en rentestanden van effectenkredieten voor leningen met circa 70% dekking. Banken financieren in de regel tot circa 70% van de waarde van goed gespreide en liquide aandelenportefeuilles.

Stel dat er geen rente wordt betaald, of geen extra zekerheden zijn gesteld wanneer de aandelen in waarde dalen, dan kan dat aanleiding zijn om een opslag in aanmerking te nemen bij het vaststellen van de rente.

Wanneer de voorwaarden goed worden ingevuld dan kan worden aangesloten bij een LTV van 70% hetgeen betekent dat ouders nog een extra lening kunnen verstrekken van circa € 1.734.565 waardoor de LTV 70% bedraagt.

Noot fiscaal jurist inzake bedrijfsopvolging bij familiebedrijf

Het opzetten van een familievennootschap is naast het feit dat dit fiscaal erg interessant is ook nog eens leuk aangezien er samen met de familie wordt belegd. Wel dient het een en ander fiscaal op de juiste wijze te worden vormgegeven teneinde discussies met de Belastingdienst te voorkomen (hetgeen het minder leuk maakt als dit wel gebeurd).

Het is daarom noodzaak u goed te laten begeleiden bij het opzetten van een familievennootschap. Indien u vragen heeft kunt u contact opnemen met één van onderstaande auteurs.